こんにちは。人生投資型ミニマリストのゆきたかです。

支出も少なく物を買わないミニマリストこそ、投資向きでありいい趣味の一つになり得ると思います。

でも、大半の人にとって投資は怪しいもの、怖いもの、面倒臭いもの、プロ向けのもの。

ですが、実際のところ投資はギャンブルではなく、無知な人が投資をギャンブルにしているだけです。

一方で僕のような無知な人間でも、無知だということを自覚すればできる投資もあります。

※投資は自己判断で!

Contents

そんなに考えなくても、むしろ考えない方がうまく行く投資

投資はものすごく大きく分類すると

- 計算的な側面

- 心理的な側面(行動経済学と呼ばれます)

があります。

無知にも2種類あって、上の言葉を使うと「計算的無知」と「心理的無知(行動経済学的無知)」に分けられます。

「計算的側面」は、投資の仕組みを理解している、経済の流れを把握している、リターンを計算できているなど、きちんと学習して得られる知識。

勉強にも時間かかるし、そもそも好きじゃないと厳しい領域ですね。僕は主に計算的無知。

「心理的側面」は、数字や事実で物を見ずに、主観や思い込みによって投資を判断してしまうこと。

思い込みとは、上に書いたように「投資は怪しい、怖い、面倒臭い、プロ向け」といったようなことも一つです。(投資の中で出てくる思い込み以前に、投資に対する思い込みの話ですが)

つまり、事実として

- 投資は初心者や素人でもできる商品がある(もちろん上級者向けの商品もある)

- 初心者向け商品の多くはあまり余計なこと考えずに、買ったら何もしないで放っておくのが賢明

- リスクのない投資などはないし、投資しないこともリスクである

といったものがあるのですが、感じ方は人それぞれ。

(この事実も結局、僕のフィルターを通っているので完全な事実は言えませんが)

ここでいう、初心者向けの商品とは“誰がやっても大体同じ結果になる”ものです。

つまり、東大を卒業していようと、九九ができないくらい計算できなくとも、得られるリターンはほぼ同じ。

なぜなら、「最初からリターンが決まっている商品だから」「AIの指示通りにやる商品だから」などです。

前置きが長くなりましたが、その前提で今回見るのが

- 貸付型ファンド(リターンが見えている)

- ロボアドバイザー(AIに任せる)

の二つです。

ちなみに、投資のスタートとして今一番メジャーなのは「投資信託の株式インデックスファンド」です。

購入したら基本放っておくのが賢明なのですが、「心理的無知」により売り時じゃない時に売ったりして放っておくより損する場合もあります。

(よほど勉強していないと、今が売り時かどうかなんてわからない領域なので、だったら初心者は放っておいた方が無難という理論)

上の二つの投資は、それ以上に何もしなくていい商品です。

(何もしなくていいというか、ほぼ何もできないというのが正確なところ)

それぞれ紹介します。

貸付型ファンド(ソーシャルレンディング)

投資でいうと“債券”に近い性質のものです。

つまり、会社や事業に僕たちがお金を貸して、満期になったら利息をつけて返してもらいます。

例えば、年利5%で100万円を1年間貸したら、満期には105万円もらえることになります。

(利息は毎年もらい、満期の時に元本が戻るなど、もらい方は105万イッキではない)

大きく儲からないけど、株と違ってリターンの金額が見えているのがいいところ。

(厳密にいうと、債券も金利によって株のような値動きをします。でも、ここでは考えなくてOKです)

さらに、貸付けたら満期までやることは“待つ”こと。何もしなくていい。

投資のプロだろうが、初心者だろうが抱えるリスクは同じなので、相対的に初心者にはプラスです。

主なリスクは、デフォルト(債務不履行)です。

つまり会社倒産などの理由で貸したお金が返ってこないこと。

デフォルトが起こりにくい債券が個人向け国債。

日本のような安心な国にお金を貸し付け(国債)たらだいたい返ってくるだろうということです。

それに比べると、社債やソーシャルレンディングは貸し倒れるリスクが国債よりは高いです。

社債とソーシャルレンディングは、会社や事業に貸し付けるという意味では同じです。

違いは簡単にいうと、

- 信頼度=社債>ソーシャル

- リターンの大きさ=社債<ソーシャル

というカタチになります。

とはいえ、貸し倒れる可能性自体はかなり低いのが現状です。

それでも“リスクは0でない”という認識を持っていることが大切です。

タダより怖いものはなし。投資は自己責任。

ソーシャルレンディングは貸付を行う仲介のファンドを通して、企業にお金を貸付けます。

これはイメージの問題ですがソーシャルレンディングに関しては、貸し倒れよりもファンドそのものが怪しいといった印象もあり、ちゃんとしているファンドを選ぶことがリスク低減につながります。

最近もあるファンドが不透明な貸付をしていて国の調査が入ったりしていたようです。

これは、貸付先が個人投資家に開示されていないことで起きがちなニュースです。

ファンドの貸付体制などの情報は、投資する前に精査する必要があります。

まあぶっちゃけ、利息付きでちゃんとお金が戻ればどこに貸していようが(反社とかでなかれば)個人投資家レベルでは関係ないとか思っちゃいますけどね。

Funds

というわけで、貸付に透明性があり、しかも貸付先のちゃんとした(上場企業)グループ会社がある程度責任を取ってくれるFundsは優良なファンドと言えます。

そのぶん、年利2%などそんなに高くないわけですが、まあ銀行預金に比べればかなりいいですよね。

50%抽選→50%先着順という感じなので、ダブルチャンスで買い付けできます。

(割合は案件次第)

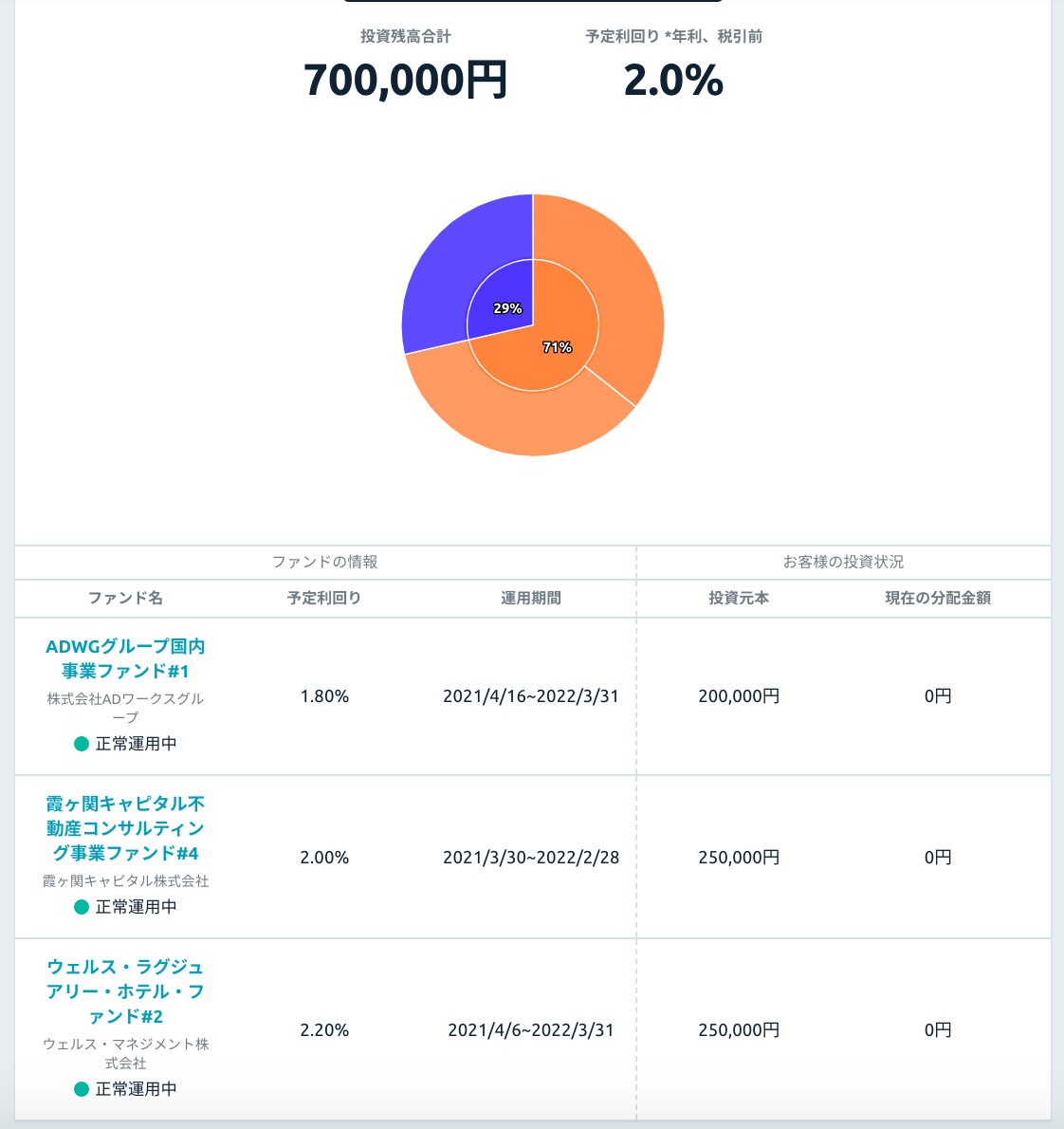

(追記2021/5/8)

平均予定利回り2.0%で運用中です。

あとは満期になるまで、本当にやることないですね。

利回りがいい案件は、本当に募集開始後すぐ埋まってしまうので、抽選で外れたら、先着募集開始時に張っておく必要があります。

別のファンドで現状、債務不履行が発生していないのがクラウドバンク。

クラウドバンク

荒川良々さん!タレントのチョイスが絶妙!

(荒川さんの契約が終了したら、このブログからも消去せねばな…)

(追記)荒川さんの次は、トリンドルさんになっている。タレントパワーすごいな…

年利5%〜あります。

いまの所、安全なファンドですが、当然いずれは発生する債務不履行リスクは意識しなければなりません。

こちらも小額から始めて、掴んだら、10万ずつ等いくつかの事業に貸し出していくとリスクも分散されます。

(追記2021/5/8)

平均予定利回り5%弱で運用中です。

応募に関しては先着順なので、人気案件はFunds以上にすぐ埋まります。

例えば、円貨決済の太陽光発電、バイオマスとかは人気なのですが、本当に募集開始から1~2分で埋まっちゃう時もあるので、張っておく必要ありです。

ロボアドバイザー

ロボット(AI)が自動的に、ポートフォリオを組んでくれます。

ポートフォリオとは、配分のこと。

国内株式30%、海外債券30%、不動産〇〇%といったように自動で最適な割合に分けてくれます。

あとは、預金のように10万円預けるといった形で購入すると自動で運用されていきます。

手数料は大体1%くらいが目安です。

投資信託のインデックスファンドに比べると高いですが、分散投資してくれて、しょっちゅう商品を最適化して入れ替えてくれることを考えると悪くないかと。

心理学的な側面でいうと、よほど投資の勉強している人でなければ、人間よりAIを信じた方が良い結果を生みます。

人間が介在しないぶん、ヒューマンエラー(人間だから引き起こすミス)が起きません。

反対に人間でできることがないため、投資賢者でも初心者でも、ロボアド商品を購入したらリターンは同じです。

ソーシャルレンディングと同じく、初心者は投資経験豊富な人に比べ相対的にお得な商品と言えます。

最初手数料高いな(僕はインデックスメインなので)と思ったのですが、行動経済学で人間の愚かさを知るとAIに完全に任せちゃうのもいいなと思っています。

ロボアドの商品比率を見れば「今、海外債券の割合が高いから人気なんだな」と、相場を知るヒントにも。

最低購入価格はありますが、手数料は10万入れても、100万入れても変わらなそうなので、いくつか試してみると良いかと。

(増やしすぎても、それはそれで把握するのが面倒ですが)

僕が、始めたばかりですが試している(試す)のが以下三つ。

(ちなみにロボアド最大手はWealthNaviですが、僕は天邪鬼なところあり冒険できる2番手以降が好きなので登録していません。楽天証券をメインに使っているのも登録当時はSBI証券が圧倒的一番手だったからです笑。今や楽天証券もSBIと同じくらいになりましたが)

楽ラップ

楽天証券の口座から購入できるロボアドです。

(楽天証券口座を持っていない人は、口座を開設する必要があります。一度楽天で口座開設すれば株から投資信託から、いろんな商品が買えるので、これから投資を始める人はそもそも開設しましょう)

もともと、他の商品を楽天証券で買っていて口座を持っていたので、すぐ始められました。

お試しで1万円だけ入れているので、1万円〜OKです。

10万円からのところが多いみたいなので、本当にお試しで始めやすいロボアドです。

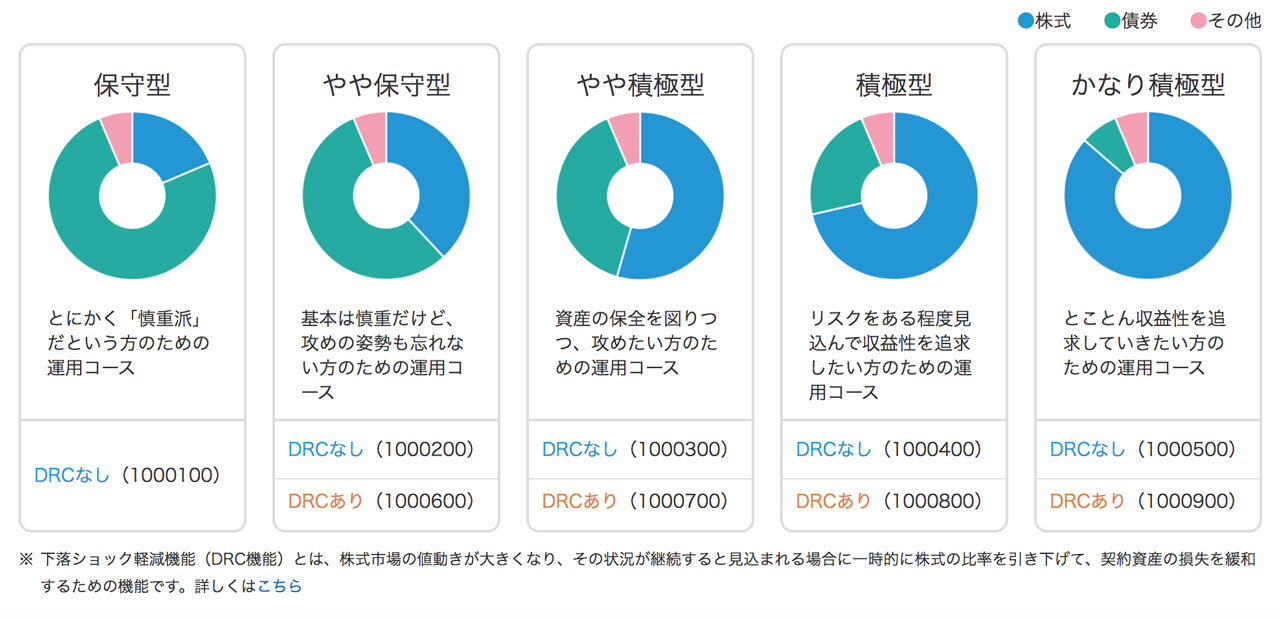

最初に、心理テストみたいなのをやって、5段階でオススメ商品を提案されます。

リスク許容度5段階で真ん中(やや積極型)のプランで運用中です。

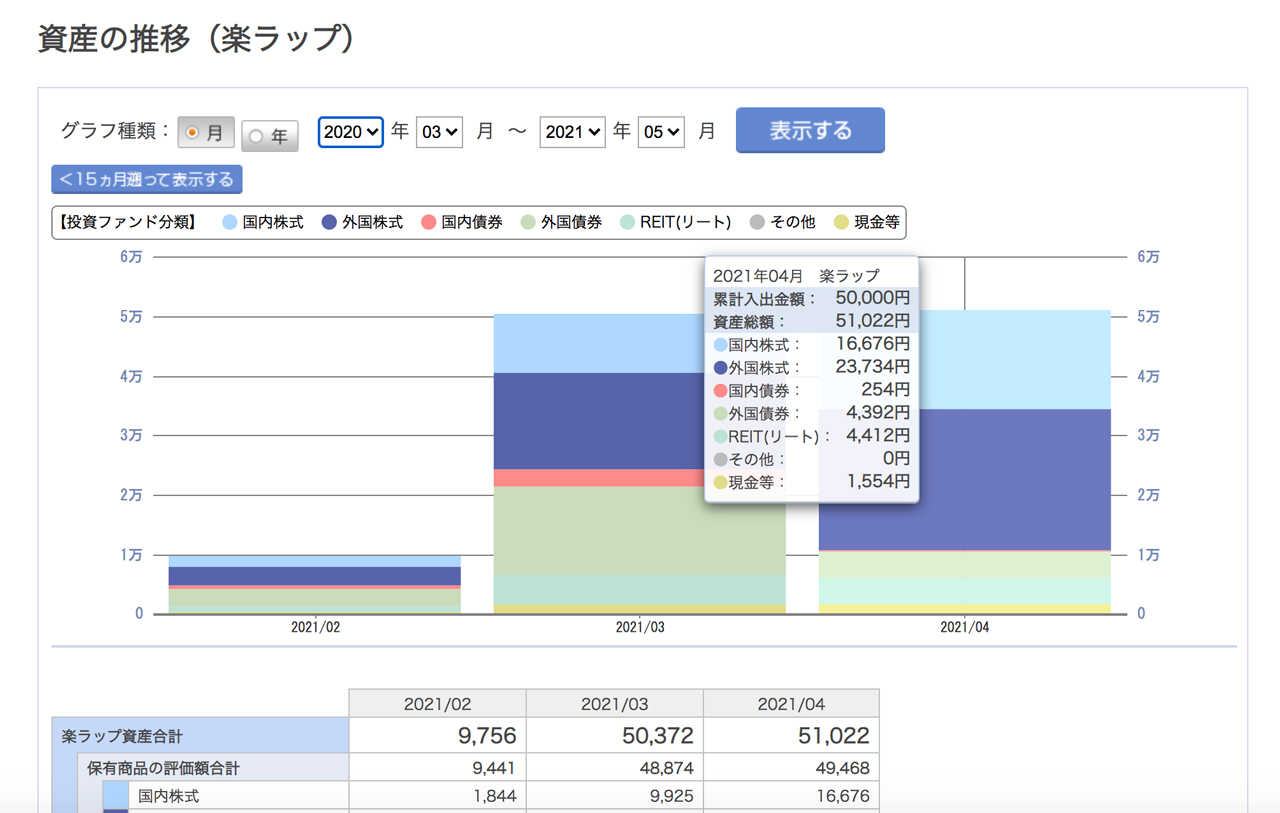

始めたばかりなので、まだ運用益とかを考える段階ではありません。

2/27段階では、長期金利上昇を見込んで前日に株価爆落ちしたのですが、債券比率も高いのでどうなるか要チェックです。

(追記2021/5/8)

2月末〜5/8で+2.42%の実績です。

途中でリスク型に変えたのもありますが、下の2つのロボアドに比べて微妙ですね。

ロボプロ

ロボアドのような投資商品は長期投資を目指していくわけですが、ロボプロは短期での結果も見据えたポートフォリオを組んでもらえるようです。

金(ゴールド)が上がっていた頃には、先んじて金をポートフォリオに組みこむなど中々いい精度みたいです。

ほかのロボアドとは、若干方針が違って面白そうなのでチャレンジします。

楽ラップと同じく5段階。最低投資額は10万円〜。

それぞれのプランにキャラ付けやデザイン性があって面白いですね。

やっぱ、マーカスかな笑

2020年11月 FOLIOのロボアドバイザー運用実績のページで運用実績を公開しています。

とりあえず、10万円でしばらく運用してみます。

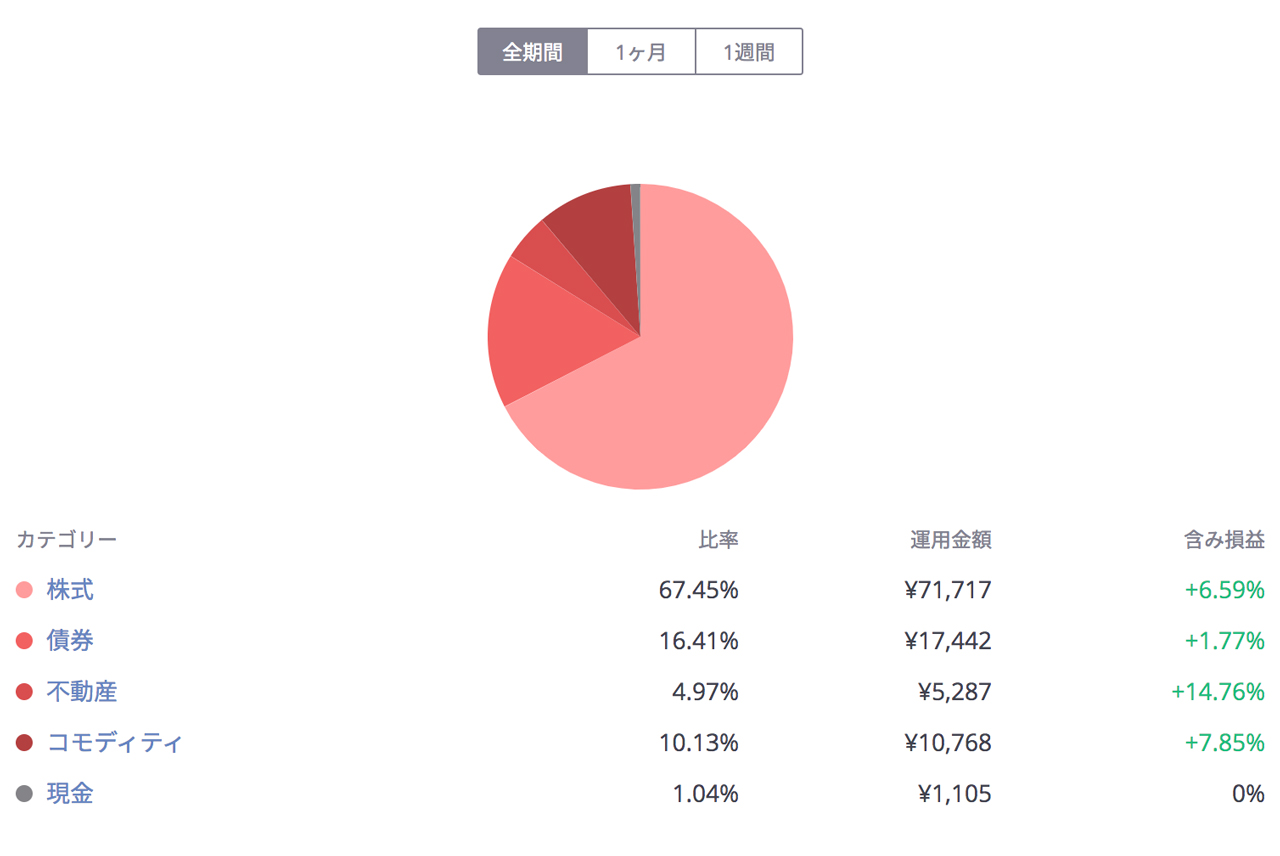

(追記2021/5/8)

3/1〜5/8で+6.32%の実績です。

この3つの中では、一番運用実績がいいです。

株もVTI(全米株式の上場投資信託ETF)を中心にしっかりとリターンがあります。

また、米国REIT(不動産投資信託)と金(コモディティ)の買い付けタイミングがよく、額は小さいけど分散投資でも結果をあげてくれています。

買い足すなら、ダントツでロボプロですね。

THEO+docomo

携帯電話がドコモの人は連携しやすくていいみたいですね。

こちらは、最低金額1万円〜。楽ラップと同じく始めやすいですね。

また、登録したところプランが一つのようなので(現在登録待ちでよくわかりませんが)、むしろ迷わなくていいなと思いました。

ロボプロ10万、楽ラップとTHEO+docomo5万ずつとかでポートフォリオやリターンを比べてみたいと思います。

(追記2021/5/8)

3/9〜5/8で+4.61%の実績です。

楽ラップよりよく、ロボプロよりは悪いです。

(ロボプロは3/1からですが、3/1〜3/9の間はむしろマイナスだったので)

メインの株式は、米国成長株、割安株中心に結果を出してくれていて上々です。

分散投資の方で、ロボプロが優秀だったので差が出ています。

しかし、なんにせよ、投資しないより+だったのでよかったです。

(3~5月の相場自体がよかったのが+になっている一番の理由ですが)

というわけで、自分の感覚より、AIを信用し、またソーシャルレンディングのようにリターンがある程度見えているものにも少しずつ投資していこうと思います。

お読みいただきありがとうございます。

↓ブログランキング、クリックで応援いただけますと、たいへん励みになります!

↓他の記事も是非!